中小企業の税金と会計

消費税の特例と届出

最終更新日:2018年3月31日

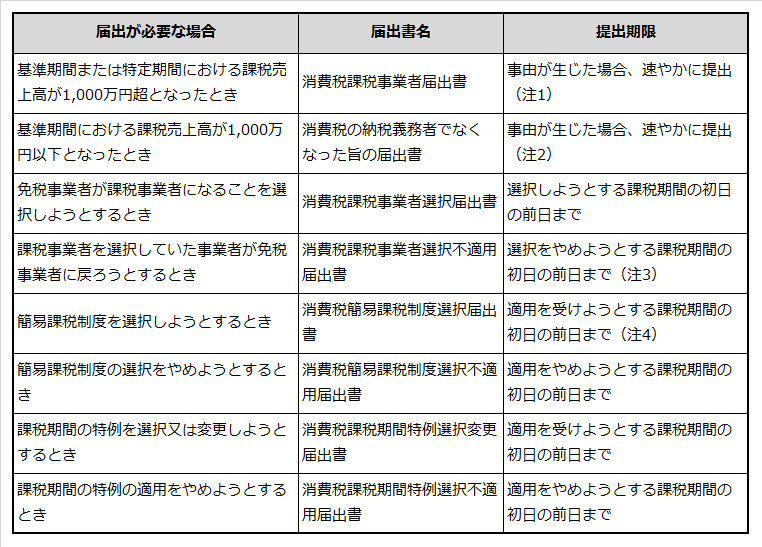

消費税は「届出の税金」と言われています。届出には、いくつかの書類がありますが、その届出の提出の有無により、その計算方法は一変します。簡易課税制度の届出もその一例です。

届出を提出するときは、慎重に行わなければなりません。A4用紙1枚の届出書ですが、その効力は絶大です。

- 適切なシミュレーションを行い、それに則した届出書を提出する。

原則として、特例には、最低2年間の継続適用要件がありますので、1年間のみで判断するのではなく、その先も見据えて検討しなければなりません。また、届出書の名称には、まぎらわしいものがあります。A届出を提出するつもりがA'届出を提出してしまった場合、まったく違った届出を提出してしまったこととなります。 - 届出期限を厳守する。

原則として、届出書は適用を受けようとする課税期間の開始前に提出しなければなりません。さかのぼっての届出は認められませんので、早め早めの対応が必要です。

消費税の届出書にはいくつかありますが、主なものを次に列挙します。

注1:既にこの届出書を提出している事業者は、提出後引き続いて課税事業者である限り、再度提出する必要はありません。

注2:消費税課税事業者選択届出書を提出した事業者は届出の必要はありません。なお、課税事業者の選択をやめようとする場合は、消費税課税事業者選択不適用届出書の提出が必要です。

注3:事業を廃止した場合を除き、選択により課税事業者となった日から2年間(一定の要件に該当する場合は3年間)は、この届出書による課税事業者のとりやめはできません。

注4:届出後2年間は、事業を廃止した場合を除き、継続適用しなければなりません。また、消費税簡易課税制度選択不適用届出書が提出されない限り、たとえ課税事業者でない期間があってもその効力は存続します。なお、課税事業者を選択した場合や調整対象固定資産の課税仕入れを行った場合など、一定の要件に該当する場合は提出することができません。

詳しくは国税庁の「消費税の各種届出書」をご覧ください。

1.課税事業者の選択

「納税義務がないのになぜわざわざ課税事業者になるの?」と疑問をお持ちになるかもしれませんが、それには消費税の還付を受けるという目的があります。多額の設備投資がある場合や輸出業者のように売上消費税よりも仕入消費税のほうが多い場合には、課税事業者を選択することにより消費税の還付を受けることができるのです。

ちなみに、消費税の還付を受けることができるのは、「原則課税」を適用している事業者です。「簡易課税」を適用している事業者が還付を受けることはありえません。

課税事業者を選択しようとする事業者は、課税期間の開始前に「消費税課税事業者選択届出書」の提出をしなければなりません。課税事業者を選択した場合、その後2年間は継続して課税事業者となります。1年目は課税事業者になり還付を受け、2年目は免税事業者に戻るということはできません。

2年経過後に、課税事業者の選択をやめようとする場合には「消費税課税事業者選択不適用届出書」の提出をすることにより、その効力は失われます。

【例】製造業者Aは、平成XX年において次のような取引を行いました。納付すべき消費税(または、還付される消費税)はいくらになるでしょうか?

- 324万円(内消費税24万円)で材料を仕入れ、加工をして、540万円(内消費税40万円)で売り上げました。

- 売上拡大のため、機械装置3,240万円(内消費税240万円)の購入をしました。

- 免税の場合...ゼロ

- 簡易課税の場合...売上消費税40万円-売上消費税40万円×70%=12万円(納付)

- 原則課税の場合...売上消費税40万円-仕入消費税264万円=▲224万円(還付)

原則課税と簡易課税では、236万円の差があります。消費税の計算方法が違うだけ(届出書の提出があるか否か)で、税額が大幅に違います。

Aのケースでは課税事業者選択の届出をして、Bのケースでは簡易課税制度選択不適用の届出を事前にしていれば、消費税の還付を受けることが可能になります。

なお、課税事業者の選択をして調整対象固定資産や高額特定資産の課税仕入れを行った場合には、原則として3年間は、免税事業者とはなれず、また、簡易課税制度を適用して申告することもできなくなります。

- ※「調整対象固定資産」とは、棚卸資産以外の資産で、建物及びその付属設備、構築物、機械及び装置、船舶、航空機、車両及び運搬具、工具、器具及び備品、鉱業権その他の資産で、一の取引単位の価額(消費税及び地方消費税に相当する額を除いた価額)が100万円以上のものをいいます。

- ※「高額特定資産」とは、一の取引の単位につき、課税仕入れに係る支払対価の額(税抜き)が1,000万円以上の棚卸資産又は調整対象固定資産をいいます。

2.課税期間の特例

消費税の課税期間は、原則的には個人事業者については暦年(1月1日から12月31日)、法人についてはその法人の事業年度になります。

課税期間を短縮すると消費税の申告・納付を頻繁にすることになり事務手続等が大変になります。なぜ、課税期間を短縮するのでしょうか?それは、輸出業者のように経常的に還付が生じる事業者が、消費税の還付を早期に受けるためです。

課税期間の短縮を受けようとする事業者は、事前に「消費税課税期間特例選択届出書」の提出をしなければなりません。この届出書を提出することにより課税期間を3カ月または1カ月ごとに区分した期間に短縮することができます。

課税期間の短縮を選択した場合、その後2年間は継続して短縮した課税期間によって、3カ月または1カ月ごとに消費税額を計算して申告することになります。

2年経過後に課税期間の短縮の選択をやめようとする場合には「消費税課税期間特例選択不適用届出書」を提出することにより、その効力は失われます。

3.新規開業した場合

個人事業者(または法人)が新たに事業を開始した場合、開業した年(または設立した事業年度)およびその翌年(または翌事業年度)は基準期間における課税売上高がありませんので、特定期間の課税売上高が基準を超えていない場合、課税事業者を選択しなければ免税事業者になります。

ただし、その事業年度の基準期間がない法人のうち、その事業年度開始の日における資本金の額又は出資の金額が1,000万円以上である法人については、その基準期間がない事業年度における課税資産の譲渡等について納税義務を免除しないこととする特例が設けられています。詳細は「基準期間がない法人の納税義務の免除の特例」をご参照ください。

個人事業者が新たに法人を設立して、その事業を法人に引き継がせた場合(法人成り)はどうでしょうか?その事業自体は継続して行われますが、新設法人と個人事業者は別の人格です。個人事業者の課税売上高で納税義務を判定することはありません。

法人成りの場合、個人事業者の資産を新設法人が引き継ぐケースがあります(引き継ぐといっても個人事業者が新設法人にその資産を売却したことになります)。

個人事業者が課税事業者の場合には、その資産の売却金額は課税売上となりますのでご注意ください。

「課税事業者選択届出書」は、事前に提出しなければいけないことになっていますが、新規開業または新規設立の場合は、事前に提出することが不可能なため、その課税期間中に提出すれば、その課税期間から課税事業者になることができます。

平成29年4月1日に開業または設立して、同年中に「課税事業者選択届出書」を提出することにより、平成29年から課税事業者になることができます。また、平成30年から課税事業者になろうとする場合についても、平成29年中に届出をすることになります。

課税事業者をやめようとする場合の「課税事業者選択不適用届出書」は最短でいつ提出することができるでしょうか?原則として、新たに課税事業者となった課税期間の初日から2年を経過する日の属する課税期間の初日以降でなければ提出することができないことになっています。

個人事業者と新設法人とでは、同じ時期に開業または設立しても「課税事業者選択不適用届出書」を提出できる時期が異なる場合があります(1月今回のケースでは、新設法人は個人事業者より9カ月分多く、消費税を納付することになります。

4.仕入税額控除の方法

納付する消費税は、売上で預かった消費税から仕入れにかかった消費税を控除して計算することになっています。

売上で預かった消費税の計算は実際に預かった金額となりますが、仕入れにかかった消費税の控除できる金額は、簡易課税制度以外の場合は課税期間中の総売上に占める課税売上の割合(課税売上割合)が95%以上か未満か、課税売上高が5億円を超えるか否かによりその方法が異なってきます。

課税売上割合が95%以上で課税売上高が5億円以下の場合には、仕入れにかかった消費税が全額控除できます。

課税売上割合が95%未満、もしくは課税売上高が5億円を超える場合には、個別対応方式と一括比例配分方式の2つの方法を選択適用することになります。

個別対応方式とは、仕入に係る消費税額を課税売上に対応するものと、非課税売上に対応するもの、あるいは共通に対応するものにそれぞれ個別に区分して仕入税額控除を計算する方式です。

一括比例配分方式とは、仕入税額の合計額に課税売上割合を乗じて仕入税額控除を計算する方式です。

一括比例配分方式を採用した場合(選択するための届出書を提出する必要はありません)には、継続して適用しなければならない期間があります。具体的には、その採用した課税期間の初日から2年を経過する日までの間に開始する課税期間については継続適用しなければ、個別対応方式に変更することはできません。

なお、個別対応方式には一括比例配分方式のような継続適用を必要とするようなことはありません。

詳細は「仕入税額控除の計算方法」をご参照ください。